2014年秋天很像2000年的春天。

不斷刷新的融資紀錄搶占著財經新聞的頭條,演員、記者、快遞員、大學生都在大談天使資金、A輪B輪,每一個飯局,總有人像手捧水晶球的預言家一樣大談移動互聯網的未來。

今年前三季度,僅最熱的互聯網金融、在線教育與租用車領域,就共有33家公司完成融資,其中融資額達到1億美元級別以上的有5家,千萬美元級別以上的有17家。過去九個月中,盡管有阿里與京東陰影籠罩,還是有15家電商公司獲得融資。

根據投中高投集團的數據,VC市場在三季度披露的案例數為355起,總投資金額為36.13億美元,而僅在今年上半年,創業融資規模就超過了去年全年。

不出所料,從行業看,互聯網、電信及增值和IT依舊是最活躍的領域。熱潮同時也席卷到每一個角落。影視,就是一塊讓資金烤紅的鐵板。9月,盡管樂視高投集團創始人賈躍亭還沒有走出各種傳聞,樂視影業還是完成了B輪融資,融資額度為3.4億元人民幣,其估值達48億元人民幣。

而僅僅1年前,2013年8月其首輪融資時估值不過15.5億元人民幣。如果你覺得這個故事不夠刺激,可以看看“金融男”柯利明與他哥哥柯久明的故事,兩個門外漢創立的儒意欣欣影業,2013年公司營收869.81萬元,凈利潤-78萬元,2014年8月,A股上市公司中技控股以15億價格把它收購了。

感謝互聯網思維,傳統產業也獲得了價值重估,特別是武裝上O2O概念的行業。“三個小伙子,號稱用互聯網思維賣雞排,一共只開了兩家店,第一輪融資,你知道開口要多少嘛?200萬,美元,8%的股份。”霧霾漫天,落葉遍地。北京中關村一家咖啡館里,一位匿名投資界達人告訴《中國企業家》雜志,“你說他們是不是瘋了?當然,我也瘋了,因為我還是決定投了。”我們所在這家咖啡館,就是用眾籌方式建立的,400萬元,人民幣,只用了一個半月。

一封不合時宜的信出現了,9月23日,經緯(中國)創投創始管理合伙人張穎發表了一封公開信《泡沫就在那里》,當天,國內所有創投圈人手機都讓這封信刷屏了。這也讓張穎驚訝——他尚未在這封信中展現全部的憂心,但已無意中擊中了很多人心中的恐懼。

喊出泡沫的人往往更恐懼泡沫。對于絕大多數亢奮的創業者來說,1980年代的股災是上個世紀的舊事,2000年的互聯網泡沫也太遙遠,甚至,2008年的金融危機,也是別人的故事。

雖然關于泡沫本身的預言,從來都比泡沫還多,每次的狂熱背景也都各不相同,但如果更冷的冬天降臨,你是否做好了應對危機的準備?

“投資者的世界就像叢林。”

——《華爾街之狼》

9月,標準普爾500指數4次創歷史新高。9月19日星期五,標普盤中升至2019點,再創歷史高點。21日周日,曾在1999年輸掉大部分家當的老虎基金創始人朱利安·羅伯遜(Julian Robertson)突然腦洞大開:“現在的債券已經到了荒謬地步,泡沫將以糟糕的方式破裂。”羅伯遜的言論影響力多少有些像當年格林斯潘的“非理性繁榮”,第二天,標普500指數莫名其妙地開盤大跌。只是一個交易日的下跌對于美國過去五年的牛市來說,算不上什么信號。

僅一天后,張穎發出了那封著名的信,其實,那是他三周前的想法。當時股市初現松動跡象,而一級市場依然火爆。項目融資速度與估值翻倍數呈現井噴局面,冷熱不均的現象撥動了他腦中的另外一根弦。

經緯中國其實是這輪創業潮中的贏家(關于它的戰績,參見附文《經緯系四季生存術》),即使有泡沫,張穎也已經穿越泡沫喝到了啤酒。甚至有一種說法,此刻拋出泡沫論,經緯有自己目的,這封公開信發出前幾個月,有來自經緯的投資人要求創業者盡快融資和發展業務。

張穎告訴《中國企業家》雜志,自潑涼水是因為他意識到,“這種現象是不可持續的。”在接下來的三周內,標普持續狂瀉10%,跌去200點。

談“顛覆”最多的,要么是革命者,要么是創業者。革命者需要武器,創業者需要錢。

兩年前,創投圈主基調還是創業者手攜商業計劃書,追著投資人滿世界跑,且頻頻被拒。向前推就更慘,就連馬云在美上市路演時,都多次回顧當年讓資本慘拒門外的往事。一位IDG的普通投資經理,回憶起2005年左右,他到成都參會時的情況。他享受到的是明星般的禮遇,讓創業者里三層外三層地圍堵著。他嚇壞了,筆記本忘在了桌上。

如今,更多是資本主動送上門來,價格還遠超預期。今年經緯40多個被投項目中,有一半是主動“塞錢”給創業者的。許多創業者異常自信:今天你對我愛搭不理,明天我讓你高攀不起。

這并非危言聳聽,一級市場資金突然涌出。經緯管理合伙人徐傳陞今年春節后深切感受到微妙變化,他們在天使、A輪早期布局的項目遭遇瘋搶,給出估值則是前所未有的高價。B輪、C輪估值平均上漲80%到100%。有些項目會同時收到七八個Term;一家草創公司,幾個月內估值可以翻十幾二十倍。在投資更早期A輪時,同樣面臨更加激烈的競爭,出價也上漲了20%-50%。

徐傳陞的觀點是,中概股在2013年底、2014年初重獲資本的青睞。以回歸華僑為主的亞洲長線對沖基金崛起,不乏高瓴資本這樣的一線對沖基金,甚至出現上百億規模的基金。這些金主背靠全球主權基金,定價權和話語權在美國二級市場不斷加重。再加上他們的創始人更熟悉中國,在推動中國公司赴美上市時,可以開出更誘人的價格。因此,二級市場偏高的估值直接影響了一級市場,相對質優的早期項目估值自然水漲船高。

投資人之間的摩擦系數正在加大。一些老牌基金,甚至因為出手欠豪爽而倍受白眼。經緯合伙人萬浩基僅見過積木盒子創始人董駿一面就決定投資,但反應還是慢了。當時至少有10個投資人對這家互聯網金融公司虎視眈眈。各種軟磨硬泡后,他揣摩出董駿的心思:戰略投資者是首選,而且明顯傾向于小米。他只好尋求曲線突破,“這么大一輪投資,不能僅有戰略投資人,肯定要再加財務投資人。”

最后,積木盒子在9月初公布B輪融資時,共吸納了7位投資人和3719萬美元。不少投資者因為上一輪沒有擠進去,早早占座排隊,不惜高價,只求哪怕兩三個點的安慰獎。被認為給足了面子的經緯是第二大股東,但到手的股份依然不多。

即使如此,也不是每個投資人都能幸運地獲得進場資格。9月初,業內一名投資經理對該機構創始人說,一家看上去不錯的公司愿意以10%股份換取200萬元投資。他當即同意,授權對方去投。不料,當天晚上這名經理反饋,一家著名VC對相同股權標價是150萬美元,是他們出價的4倍多。不需多言,價高者勝出。

這讓今年拿到C輪融資的戴科彬心有不服。三年前,獵聘網在自建了招聘平臺、團隊齊備、現金流為正的情況下,A輪融資的估值是5000萬美元。一年后融B輪,估值翻了一倍。他露出遺憾的表情,“如果放到現在的融資環境,一年估值至少翻四五倍吧?”

紀源資本管理合伙人童士豪回憶,當年Google首輪融資估值也不過6000萬美元,2010年初他曾以3000萬美元估值投資了小米A輪。可是“現在隨便一個項目出來融資,估值都要價兩三千萬美元”。但問題來了,這里面有幾家能成為小米和Google?

“當越來越多的公司在數據并不理想的情況下,都很嚴肅地拿到高估值,這不是泡沫是什么?尤其是在未上市融資市場,我不能說現在是頂峰,但是前所未有的一個高點。”張穎略顯激動地指出。

數據顯示,僅今年上半年大陸新募資金額達67.62億美元,是2012年后的新高。資金量并非陡增,而是逐年遞升。大量資金涌向一級市場,融資額度、速度、估值都創下歷史新高。

經緯創始管理合伙人邵亦波告訴本刊,融資高點同樣存在于當下的美國一級市場,甚至個別初創企業融資估值高于IPO公司。

打車應用Uber在今年6月初宣布拿到一筆12億美元的融資,估值達到182億美元,成為估值最高的幾家硅谷初創公司之一。在此之前,只有Facebook等少數公司在上市前獲得如此高額的融資。而另一家未上市公司Airbnb曾以100億美元估值融資4.75億美元,這個成立于2008年的短租網站,其業務觸角已伸向全球,包括中國。最新消息是,他們已與投資人就新一輪融資展開談判,業內人士預測,本輪估值很有可能達到130億美元。

僅僅幾年前創投圈衡量一家科技企業上市后的價值指標還是“十億美金俱樂部”,而今天眾多非上市科技企業已輕松達到這一量級。其中,經緯僅在今年就有7家公司上市或超過10億美元市值。而類似Uber、Dropbox這些企業通過VC融資,在未上市之前,就都已達到百億美元的市值;幾十億美元甚至上百億美元的收購,也頻繁出現在今天美國與中國科技行業之中。

按照張穎的判斷,這輪泡沫是一級市場大于二級市場。“從A輪開始,我們本來準備投給一個公司200萬美元,現在就有人給它500萬美元;以前決策需要幾天,現在只有原先1/5的時間。中后期投資的估值在高速地以倍數增長,很多不靠譜的公司拿到很多錢。”

回到問題的原點,投資人的錢是從哪來的?

“你能意識到自己在做夢,

卻總是不知道夢境從何開始的。”

——《盜夢空間》

“從這一點而言,泡沫首先是投資人的泡沫。但是投資人的泡沫會影響到創業者,我也在做準備,在資金資源上花很多時間思考,怎樣才能快速拿到錢,但是又要有好的LP(Limited Partnership,有限合伙人,提供資金而不參與管理)。”張穎口中所謂“投資人的泡沫”也有源頭,幕后推手之一就是美元基金的LP。

張穎認為過去5年美股大牛市,導致美元基金LP從公開市場上獲取了高額回報,獲利驅動下,這些錢又再度回到市場。但因為經緯等GP(General Partner,即通常意義上的投資者,負責資金具體管理)每期基金接受的額度有限,不能承載LP全部資金,過剩的錢只好尋求新的基金。給錢太猛,導致一級市場資金泛濫,競爭激烈,因此頻現從早期A輪到中后期投資,項目估值虛高的現象。

但LP為何堅持把過量資金留在私募市場?邵亦波解釋,正是Uber、Airbnb、Dropbox,甚至國內小米這樣百億美元量級的準上市公司,進一步刺激了投資人欲望。相比早早地把企業送去上市,這些公司為LP貢獻的投資回報率可能更高。

這個“反饋環”正是對當下新一輪泡沫產生與傳導機制的注解。過去,LP的投資組合五年內成長了300%-500%。因為美聯儲持續的寬松利率政策,促使他們尋找高額回報的投資出口,這些大額資金最終又流向了創投市場。

對于這部分資金,LP的心態較之前更加開放,因為都是上一輪投資的回報。戴科彬還提醒我們,LP中出現的新面孔,不少傳統產業的公司自己成立基金去做投資,錢生錢的游戲讓所有人迷戀。

問題是,LP資金量翻倍了,GP基金規模卻基本保持不變。經緯第一期美元基金規模在3億,此后兩期都只吸納了4億美元。啟明創投迄今為止的5只基金規模,以每年增加0.5億美元至1.5億美元的幅度擴容。LP因為被GP約束了投資額度,導致過量資金無處承載。

“這推動了LP去投入更多資金在新募集的創投基金上,以加速再平衡他們的投資組合。”臺灣Appworks之初創投創始人Jamie提出了資金流向邏輯,LP的錢進入新基金后,也意味著快速加入對一級市場早期項目的爭奪中。

錢跟著業績或回報走的規律無法否定。環顧周圍,你會發現越來越多的上市公司CEO、高管也開始做投資了。自紅杉資本出來的曹毅募集新基金時,美團CEO王興、今日頭條CEO張一鳴等企業家都是他的LP,而這倆人又都接受了紅杉的投資。

邵亦波指出了過量資金的追逐目標。在這波高估值中,創業公司尤其是Airbnb、Uber等準上市公司的高速增長與想象空間成為強勁的發酵動力。

若放在并不遙遠的5年前,一旦公司達到5億美元估值,大部分股東會抓住一切時機將企業送去上市,PE上漲10倍,就是了不得的事情。相反,Uber、Airbnb等公司的融資估值早就突破百億美元,卻遲遲不肯上市。

“早早地去上市沒意思啊,5億美元估值的時候我就把股票都賣掉了,不劃算啊,不如再等兩三年。因為升值空間最大的窗口其實是在上市之前發生的,像Facebook、Groupon等公司,上市后市值反而有所下跌。”邵亦波還笑言,VC、PE都變得聰明了,愿意花更大的耐心去陪伴企業,阿里巴巴就是最好的例子。

只是,如此一來又觸動了其他利益。公開市場對沖基金等角色只能干著急,卻不能出手,由此富達、T.Rowe Price等基金也調過頭來,沖進一級市場繼續添柴,把火燒得更旺。

啟明創投主管合伙人甘劍平描述這輪泡沫的特征時,觀點與“反饋環”大體類似:一方面,不管是美國還是中國,GP的融資額度或數量屢創新高,而且在過去兩三年都處于相對較高的位置。同時,阿里巴巴、京東這樣的公司上市讓投資人更加貪婪,投入更多的資金到初創公司。不管成不成,先搶個位子,這是大多數投資人的心理。

還有股暗涌的力量不可忽視,那就是國內BAT(百度、阿里巴巴、騰訊)。根據《新財富》雜志統計,過去一年中,阿里累計投入并購的金額達618億元;騰訊累計投入537億元;百度累計投資額178億元。對財務投資者而言,無論多高的價格,當總覺得后面有人在接盤時,膽量自然會變大。

童士豪認同BAT一定程度上會對估值推波助瀾,他認為這是很健康的。因為對比過去投資創業公司沒有退出機制,巨頭又抄來抄去的尷尬局面,現在的環境更有秩序。

“BAT是非常大的價格推手,這一輪估值之所以這么高,很多原因都在于他們。”甘劍平指出,“阿里巴巴今年就投出去了幾十億美金,我單只基金規模才5億美金,一年也就投1.5億美金,它是我的多少倍啊?”

百度曾在去年豪擲19億美元收購91無線,創下國內互聯網史上最大并購案,BAT投資的力度與廣度,都會震撼創業者與早期投資人的心理防線。

BAT也有更持久的動力成為資本游戲的莊家。任何一家巨頭投資了某個細分領域的A,另外兩家多半就會主動擁抱B或C。無論如何,它們都要搶先一步完成布局。對產業的深刻理解、巨大的流量入口,賬面上流淌的現金都是它們能夠充當接棒者的理由。

也有人不認同這種判斷,張穎就不愿高估BAT的影響力,尤其在高估值推動方面。“這三家所有投資、并購的公司加起來也只有六七十家,體量不夠大,他們投了不少10億美金估值以上的公司,但經緯與紅杉加起來更多。怎么能說是BAT推高了估值呢?”

海銀資本合伙人王煜全則批評BAT在其中產生了壞影響。因為在他看來,巨頭之所以愿意做兜底者,更多是為了沖自己的眼前收入。他提醒市場,百度曾經收購了幾家公司,卻在兩三年后清盤,即便是91無線也鮮有亮眼動作。“收購本身就是一種盈利行為,花出去的錢當時就從股市上賺回來了,公司死活關我什么事?”

“BAT賺錢了,創業公司也成功高價退出,吃虧的是產業,股民錢被圈走了。長期看怎么維持呢?整個一郁金香花球呀?”王煜全說。

“歷史不會重復自己,但會押著同樣的韻腳。”

——馬克·吐溫

谷歌趨勢(Google Trend)顯示,“股市泡沫”一詞搜索量已接近2007年峰值水平。7月8日,《紐約時報》頭版刊登了題目為《從股票到農地,到處都是繁榮甚至泡沫:全球各類資產幾乎無不高企,帶來經濟風險》的文章。

童士豪在美國硅谷發現,一些科技公司選擇辦公場地時直接與房東簽約10年。“這些房東不是傻瓜,他知道現在的價格是貴的,才愿意簽長期合約,而上次的十年租約是2000年泡沫前。所以,我覺得現在毫無疑問是有泡沫的。”

在公開市場斬獲甚多的摩根大通則并不這樣認為。摩根大通中國投資銀行聯席主管顧宏地強調:“美股沒有泡沫,市場只是短期調整。”

顧宏地解釋,2000年左右股價暴跌的原因是互聯網初期市場泡沫。那時的很多公司成立一兩年以后就消失了,即使是上市公司也沒有穩定收入和盈利模式,市場追捧的只是一個新穎的概念,這些公司只是通過概念來融資。

他認為,現在美股互聯網公司包括中概股公司與當年大不相同:一,大部分這類公司收入規模與增長都非常強勁,許多公司利潤增長也強。說明這類公司已有了一個比較成熟的、回報較高的商業模式;二,上市之后,公司表現與投資者的預期變化不大,有些公司在一定程度上,還超出了當初投資者的預期。

“如果以市盈率(P/E)來論,標普估值仍處于中位。目前,從我接觸到的美國公司,特別是一些中概股公司來看,他們的數據表現并沒有偏離基本估值范圍。”顧宏地說。

針對同樣數據,邵亦波則有另一番解讀。在他看來,當前P/E值向上浮動的可能性依然存在。“美國利率很低,所以公司利潤看起來很高,而所謂的E(earing per share)即每股盈利水平已經達到歷史最高點,往后看企業很可能存在投資成本上升的壓力。一旦E降下來,P/E值就陡升上去了。”邵亦波更傾向于,E的下行壓力比上升壓力要大。

邵的謹慎源自2000年,彼時他作為創業者,在美國有一段難稱愉快的融資遭遇。2000年3月,27歲的邵亦波帶著易趣項目四處融資,美國二級市場泡沫擠出效應已顯現。奢侈品品牌Louis Vuitton創始人本來要給易趣5000萬美金,市場風向一變,立即改口只給500萬美金。10月份,邵亦波在做出估值打折、給投資人優先清算條款等協議讓步的情況下,勉強拿到一票投資人拼湊起來的2000萬美元。苦日子,讓邵對市場環境變化風吹草動都格外敏感。

近來,由于地緣政治沖突、歐洲危機再現、埃博拉病毒擴散,全球股票市場都陷入了陰晴不定的情緒之中。“大家心情好的時候,都說沒問題。心情不好的時候呢?同樣一件事情就說看到底了。”對于未來邵亦波也有疑慮。

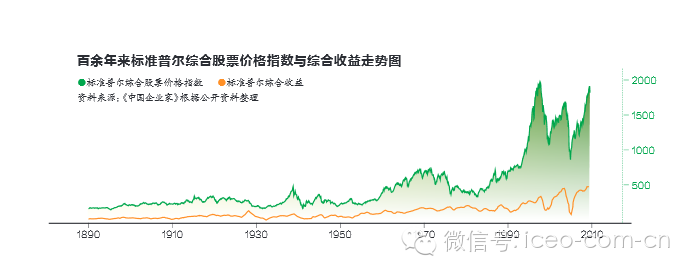

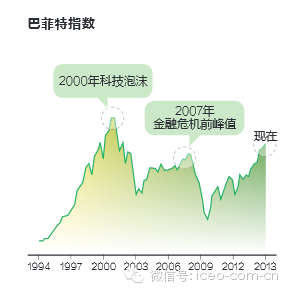

如果把時鐘向前撥,看過去80年標普500指數的5年滾動收益。則過去80多年中,標準普爾500指數的5年期滾動收益超過200%一共發生過3次:1937年、1987年和2000年,之后就發生了三次波及全球的經濟危機和股市的大幅下調。“而這一指標在今天這個時點已經達到180%,結論我想不用多講。”所有人都聽清了弦外之音:“像2000年那樣的投機泡沫,已觸手可及了。”

2000年時第一次互聯網泡沫破裂。新浪、網易和搜狐等先后登陸納斯達克,隨著大盤一瀉千里,僅僅幾個月內它們的股價就跌至1美元,面臨摘牌危險。

博客中國創始人方興東曾如此描述:“短短一年內,中國互聯網就從狂熱到劇冷,從熱捧到抨擊,從掌聲到唾罵,從得意到失意,走完了兩個極端之間的全部歷程。”

回到今天,不知是喜還是憂,經過近一個月下跌,至2014年10月下旬標普500指數開始了V型反彈,至10月24日指數已漲至1965點,市盈利約為25倍左右。

市盈率可以用來衡量股票價格相對于公司實際獲利能力的高低。在諾獎得主羅伯特·希勒的《非理性繁榮》一書中也主要以此數據來衡量股市泡沫。

在標普指數130年歷史中,按月計算的市盈率超過25倍的高峰次數不多。在跨入20世紀之初的1901年6月為25.2倍、1929年大蕭條前市盈率為32.6倍、2000年3月科技股泡沫時為43.2倍,此后標普市盈率一路下降,2008年金融危機后曾低至13倍左右。2014年7月開始,標普市盈率重回25倍。

不可否認,對于任何資產泡沫形成,參與者心理都是關鍵。就像羅伯特·希勒對2000年的高市盈、高泡沫解釋那樣:價格上漲信息刺激了投資者的熱情,這種熱情通過心理影響在人與人之間逐步擴散,在此過程中,越來越多投資者加入到推動價格上漲的投機行列,完全不考慮資產實際價值,而沉浸在對其他投資者發跡的羨慕與賭徒般的興奮中。

對于泡沫傳導機制,希勒歸納出了一個反饋類型,即“價格-GDP-價格”,支出推動了GDP,而較高GDP讓人解讀為經濟健康,于是更高的價格又帶動了公司盈利水平的上漲,上漲又推動了支出增加。

張穎擔憂的是,二級市場的火爆,很大程度上會影響到一級市場,如此循環泡沫會越推越高。

“如果你有夢想,就要守護它。”

——《當幸福來敲門》

張穎關于泡沫論的公開信發出,第二天就有創業者跳出來反駁,“那是你投資人的泡沫,不是我們創業者的”。也有人說“高估值本身不是泡沫,……創業者在市場好的時候用高估值多融錢是能力,關鍵看他能不能用好這筆錢”。

2000年互聯網泡沫的親歷者卻不這么想。張穎的提醒讓愛康國賓CEO張黎剛回想起當年藝龍網如何從一個香餑餑淪為甩賣品,他不敢掉以輕心。

作為藝龍的創始人之一,張黎剛從100萬美元起步,不足一年就作價6000萬美元賣給了美國上市公司Mail.com。在那個“好域名代表一切”的年代,Mail.com是他們無法拒絕的一塊磁鐵。但是泡沫破裂的聲音就在耳邊。交易完成后僅幾個月,危機蔓延至全球。Mail.com自身難保,還要反哺持續虧損的藝龍,這讓他們產生出售想法。很快,代表攜程的沈南鵬出現了,跟Mail.com談得不錯。

張黎剛等人不能接受被二次轉賣的命運,輾轉通過昔日的商業伙伴將藝龍贖回。但是單股價格已經從初次交易的18元美元滑落至1塊美元。張個人持有的資產也從1800萬美元縮水至100萬美元。兩年后他離開藝龍,做了愛康國賓,平安度過2008年金融危機。

市場的變化無常,讓他意識到自己很多時候是在跟資本賽跑。在資本相對寬容的時候,要把企業做扎實。“如果你沒有跑贏資本,在市場回歸理性的時候,處境就會比較艱難。”

但假如沒有跑贏資本,創業者與企業家該怎么辦?張穎給出了七條實操建議:

首先,提前做好末位淘汰的計劃,寒冬到來時,這是自然的準備。末位淘汰是一個值得選擇的開始。任何公司都需要10%到15%的末位淘汰。

第二,從上到下,從CEO到前臺,都要有充分的溝通。如果風暴來了,確保每一個人都知道自己應該做什么事情。CEO說話要特別小心,說到做到。

第三,如果你現在花錢較多,要提前做好剎車的準備。因為花錢也是有慣性的,而且你做縮減團隊的準備時,同樣也需要成本。

第四,分析企業的ROI,想清楚每一分錢花出去都是值得的。如果是這樣,在逆境中就應該更花錢,而不是更省錢。市場地位較好的公司,如果碰到了融資的寒冬,可以考慮自己手上的現金做一些整合,做一些兼并,可以讓自己走得更快一點。

第五,密切地關注你的銷售總監。因為銷售總監如果出錯,這個職位的動蕩會讓你一年內都處于完全停歇狀態。一個新的銷售總監來后,會招很多他所熟悉的人,當你要把他干掉,意味著就要把整個體系干掉。

第六,控制董事會,捍衛你的投票權。重新審視你的法律文件與章程,董事會上有幾個人,是不是你在控制;如果不是,你就要趕快控制董事會。這樣不會出現你在前面打仗,后院失火的情況。

第七,高效準確把握融資結構,對投資人也要做非常嚴謹的盡職調查,要求過橋貸款。有一些VC承諾給過橋貸款,借著VIE的結構,大概三到五個月的時間來觀察你的數據,如果數據不好,過三四個月就不投了,如果有別人投,就要把錢還了,別人不投這個錢當成可轉貸款,或者掛在賬上。

根據對其他投資人與創業者的采訪,在“張七條”之后,還可以再補充三條。

第八,不要在讓錢追著跑時,過快釋放股權。無論對投資人還是對你的員工,現在都不是你表現慷慨的時刻。

第九,了解你的用戶可能發生的變化,以及尚未滿足的核心需求。當你必須將產品線砍掉三分之二時,知道應該保留下來的是哪三分之一。

第十,把融到的錢花在打基礎上,如果寒冬真的到來,比你的對手死得慢一些,就贏了。

2014年,90后成為“熱詞”,對于“90”后創業者來說,理論上的提醒可能遠沒有傷疤更有效。“我羨慕90后,就像我父母那一代羨慕我這一代一樣”。談到90后創業,戴科彬很感慨。戴大學畢業在2003年,互聯網仍在冬天。

2014年的大學畢業生,恰好出生在小平南巡講話的1992年。他們成長在中國GDP年均10%的高成長年代。他們渴望要么更快成功,要么更快失敗。這種創業態度,童士豪很認可。他想同所有創業者說,泡沫并不可怕。在他看來,泡沫存在也有一定合理性。“沒有泡沫就沒有人創業,沒有泡沫怎么賺錢?創業就是瘋狂的事情,是低概率事件。”

甚至就算泡沫破裂也不要緊,他認為不會出現像2000年時期的災難。他不太關心股市波動的各種數據,而是更在意用戶規模。相比2000年時全球1億網民,如今這個數量已經呈幾何式暴漲至30億。“1億和30億的用戶規模,中間相差30倍,為什么股市表現還是一樣的?”

2000年泡沫破裂根源在于市場把估值建立在“眼球效應”上,即流量就是錢,概念也是錢,而今年上市的京東,盡管沒有實現盈利,但截至5月,它擁有4740萬活躍用戶,訂單總量達到3.233億,這些數字不會僅具有紙面價值。

童傾向于中國創業者應將精力放在重點打造全球化公司、去國外搶占市場。放眼全球,真正在捕捉、追逐移動互聯網浪潮的大玩家,除了美國,最強有力的就是亞洲的中國、韓國與日本。UC、獵豹等公司在海外的表現,已印證了新一輪海外拓展機會正在萌芽。如果有更大的想象空間,就不擔心難以釋放出泡沫。(據11月9日中國企業家)